Punti Chiave

-

- La posizione influisce sui tuoi obblighi fiscali. Come lavoratore remoto, devi capire come la tua sede di lavoro e lo stato del datore di lavoro possano portare a una doppia tassazione.

-

- I lavoratori remoti internazionali devono presentare le tasse negli Stati Uniti. Anche lavorando all’estero, i cittadini statunitensi devono presentare le tasse e considerare esclusioni o crediti per redditi esteri.

-

- La registrazione e la comprensione delle leggi fiscali sono cruciali. Rimanere in conformità richiede di tracciare le sedi di lavoro, segnalare conti esteri e beneficiare di trattati fiscali.

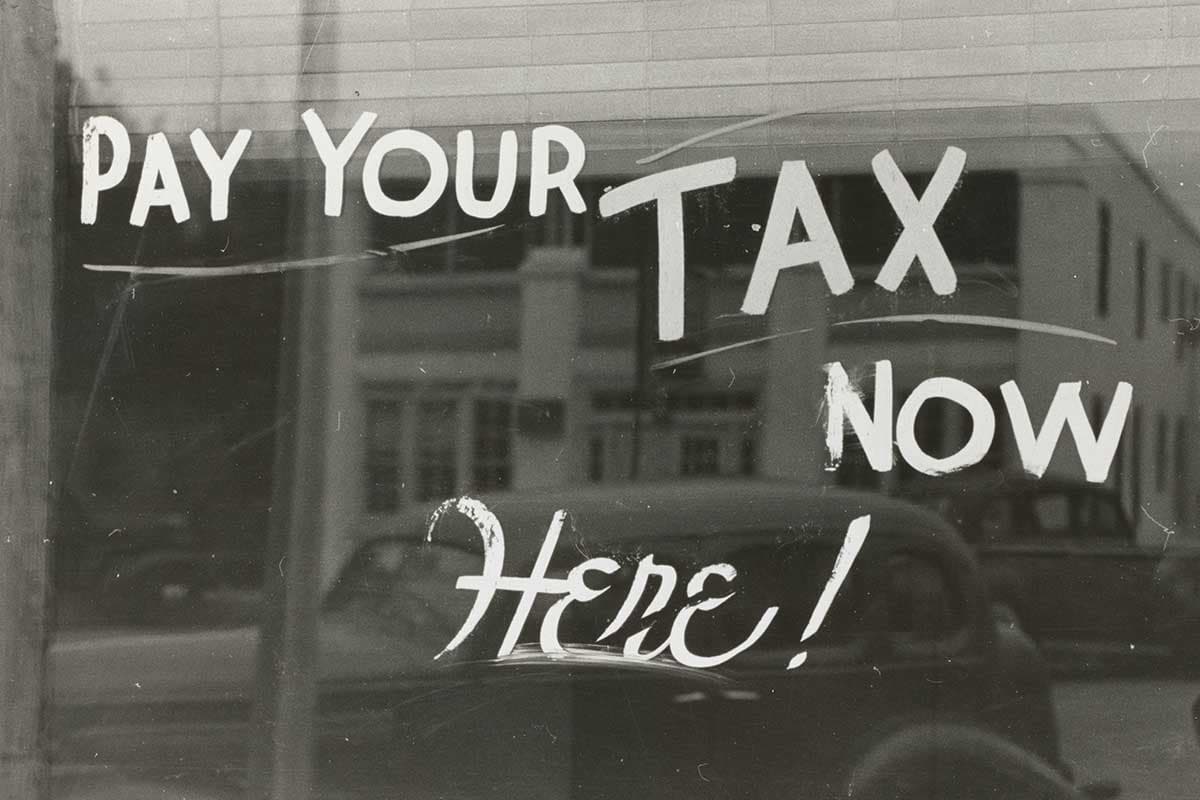

Il lavoro remoto sta senza dubbio diventando la "nuova normalità." I datori di lavoro stanno esplorando soluzioni di lavoro da remoto che aprono opportunità di impiego a livello globale. Un sondaggio Gartner ha mostrato che il 74% dei CFO e leader finanziari intende trasferire il 5% dei propri dipendenti al lavoro da remoto. Ciò vale per dipendenti precedentemente in presenza, quindi il passaggio allo status di remoto permanente dice molto.

Ma con queste opportunità di lavoro da remoto emergono anche alcune questioni fiscali complesse. Il lavoro remoto ti permette di lavorare da qualsiasi luogo, globalmente. Tuttavia, le tasse sono complicate, specialmente quando i dipendenti lavorano in stati o paesi diversi.

Ecco cosa devi sapere per evitare complicazioni fiscali inaspettate.

La posizione è fondamentale

La tua nuova sede di lavoro remoto può e influenzerà i tuoi obblighi fiscali. Per esempio, alcuni stati negli Stati Uniti richiedono di presentare una dichiarazione come non residente, che include la trattenuta fiscale statale, appena ci metti piede. New York, ad esempio, è nota per tassare i lavoratori remoti in base alla sede del datore di lavoro. Quindi, se vivi e lavori in stati diversi, potresti affrontare una doppia imposizione fiscale.

Le tasse del tuo stato dipendono sia dalla sede del datore di lavoro che da dove lavori in remoto. Questo può creare oneri fiscali indesiderati, specialmente in stati che cercano attivamente entrate fiscali. È essenziale consultare un consulente fiscale per pianificare queste situazioni e assicurarti di non pagare più del dovuto.

Comprendere il nexus: Come gli stati tassano i lavoratori remoti

In termini fiscali, "nexus" è la connessione che determina gli obblighi fiscali di un’azienda in uno stato particolare. Per i lavoratori remoti, questo nexus può scatenare tasse aggiuntive. Questo può accadere se la presenza di un dipendente in uno stato diverso stabilisce una presenza aziendale per il loro datore di lavoro.

In generale, il nexus di uno stato dipende da fattori come proprietà, salario e vendite. Se sei un lavoratore remoto con sede in uno stato diverso da quello del tuo datore di lavoro, potresti dover presentare dichiarazioni di reddito come non residente. Inoltre, potresti essere responsabile delle trattenute fiscali nel luogo di lavoro.

Ma, se vivi in uno stato con un accordo multi-statale, potresti beneficiare di tasse ridotte. Cerca gli accordi di reciprocità tra certi stati. Alcuni stati offrono anche crediti d’imposta sul reddito ai residenti che lavorano altrove, riducendo il tuo carico fiscale.

Considerazioni fiscali internazionali per i lavoratori remoti

Per i cittadini statunitensi che si trasferiscono all’estero, la tua situazione fiscale diventa più complicata. Anche se lavori e vivi in un altro paese, devi comunque presentare una dichiarazione dei redditi negli Stati Uniti, indipendentemente da quanto tempo resti all’estero. Avrai la possibilità di scegliere tra richiedere un credito per le tasse straniere pagate oppure escludere tutti i redditi esteri dalle tasse statunitensi.

Richiedere un credito può aiutarti a evitare la doppia tassazione. La Foreign Earned Income Exclusion ti permette di escludere fino a $107,600 (anno fiscale 2020) di reddito estero. Scegliere l’approccio giusto dipende da molti fattori. Dovresti considerare elementi come il tuo guadagno totale, la località e le leggi fiscali del paese, quindi è fondamentale consultare un esperto fiscale.

Conti esteri e requisiti di segnalazione aggiuntivi

Se decidi di vivere all’estero, sii consapevole di requisiti di segnalazione aggiuntivi. Qualsiasi interesse in un conto finanziario estero con un saldo superiore a $10.000 in qualsiasi momento dell’anno deve essere segnalato. Devi dichiararlo al U.S. Treasury Department tramite un Foreign Bank and Financial Accounts Report (FBAR).

A seconda delle tue partecipazioni, potresti anche dover compilare il Form 8398 per l’IRS. È fondamentale conservare registrazioni dettagliate e presentare queste segnalazioni per evitare sanzioni salate.

Requisiti di dichiarazione statale per i lavoratori remoti

Le dichiarazioni fiscali statali possono essere complicate per i lavoratori remoti. Stati ad alta tassazione come New York possono comunque farti pagare le tasse sul reddito anche se il governo federale ti ha riconosciuto come residente estero.

Gli stati possono considerarti residente ai fini fiscali se possiedi proprietà, hai un conto bancario o anche solo una tessera della biblioteca lì. Se stai considerando di trasferirti all’estero, è una buona idea stabilire la residenza in uno stato con tassazione bassa o nulla per minimizzare le tue responsabilità fiscali.

Trattati fiscali e classificazione errata dei dipendenti

I lavoratori remoti internazionali dovrebbero anche essere consapevoli dei trattati fiscali. Questi aiutano a prevenire la doppia imposizione tra paesi. Se il paese di destinazione ha un trattato fiscale con gli USA, potrebbe significare esenzioni, crediti o aliquote fiscali ridotte, offrendo una condizione fiscale più favorevole.

D’altra parte, sia le aziende che i lavoratori dovrebbero essere cauti riguardo a una classificazione errata. Se sei classificato come contractor invece che come dipendente, potresti perdere benefici e affrontare bollette fiscali inaspettate. Le aziende devono assicurare una corretta classificazione per evitare sanzioni.

Buone pratiche per la registrazione e le detrazioni

Mantenere registrazioni dettagliate di dove lavori e per quanto tempo è essenziale per dimostrare la tua residenza fiscale e evitare controlli. I lavoratori remoti dovrebbero tracciare i giorni lavorativi in ogni stato per dimostrare la conformità. Inoltre, conoscere le detrazioni a cui hai diritto può far risparmiare molto.

Ecco alcune delle migliori pratiche per gestire le tasse:

1. Stabilire la tua residenza fiscale

Registrazioni dettagliate delle sedi di lavoro e del tempo trascorso in ciascuna sono fondamentali per dimostrare la residenza fiscale. Documentando dove vivete e lavorate e per quanto tempo, puoi mostrare alle autorità fiscali di rispettare le leggi fiscali statali e locali. Ciò è particolarmente importante per i lavoratori remoti che spesso attraversano confini statali o lavorano in più giurisdizioni. La residenza fiscale e gli obblighi possono cambiare anche con spostamenti temporanei.

I lavoratori remoti devono monitorare costantemente i loro giorni di lavoro in ogni stato per garantire la conformità. Questo significa mantenere registri o usare strumenti digitali per memorizzare il numero di giorni lavorativi in ogni località.

Questi registri possono servire come prova in caso di controllo fiscale o disputa sulla residenza, aiutandoti a evitare sanzioni onerose o tasse arretrate. Non si tratta solo di rispettare i requisiti statali. Questi documenti dimostrano la conformità alle varie leggi fiscali in più regioni.

3. Identificare le detrazioni eleggibili

Inoltre, capire quali detrazioni puoi ottenere può portare a risparmi significativi. Molte giurisdizioni fiscali offrono detrazioni applicabili specificamente ai lavoratori remoti.

Ad esempio, se hai un ufficio in casa, potresti essere idoneo a dedurre alcune spese. Questo copre aspetti come affitto, utenze o forniture per ufficio, a condizione di rispettare i requisiti. Tuttavia, le detrazioni per ufficio in casa variano molto tra stati e paesi. Conoscere le regole nel tuo specifico luogo può fare una grande differenza.

4. Sfruttare crediti educativi e di viaggio

Alcuni stati e paesi offrono crediti o detrazioni per spese di formazione e viaggio. Questo può includere costi come corsi che migliorano le tue competenze professionali o spese di viaggio per attività lavorative.

È fondamentale esplorare tutte le opzioni disponibili nel tuo stato o paese, poiché queste detrazioni possono ridurre complessivamente il reddito tassabile e abbassare l’onere fiscale complessivo. Comprendere queste regole e documentare le spese pertinenti può metterti in una posizione più forte quando devi presentare le tasse.

Gestire le tasse per i lavoratori remoti

Il lavoro da remoto apre le porte a una forza lavoro globale, ma introduce anche considerazioni fiscali complesse. Che tu stia attraversando confini statali o lavorando da un altro paese, capire come si applicano le leggi fiscali è essenziale. Come datore di lavoro, assumere un Employer of Record potrebbe aiutare ad alleviare queste complessità.

Essere consapevoli dell’impatto della tua posizione sulle tasse, rimanere conforme ai requisiti di segnalazione e sfruttare crediti e esclusioni fiscali può aiutarti ad evitare la doppia imposizione e rispettare la legge. Conservare registrazioni chiare e comprendere sia le normative fiscali statunitensi che quelle internazionali sono fondamentali per sfruttare al meglio la tua esperienza di lavoro da remoto senza sorprese indesiderate dalle autorità fiscali.

FAQ

Come influisce la mia sede di lavoro sui miei obblighi fiscali?

Le tue tasse dipendono da dove risiedi e dove si trova il tuo datore di lavoro. Alcuni stati richiedono la presentazione come non residente se lavori da remoto in un altro stato.

I cittadini statunitensi che lavorano all’estero devono ancora presentare le tasse?

Sì, i cittadini statunitensi devono presentare le tasse indipendentemente dalla loro località. Possono scegliere di escludere i redditi esteri o richiedere crediti per le tasse pagate all’estero per evitare la doppia imposizione.

Cos’è il nexus fiscale e come influisce sui lavoratori remoti?

Il nexus fiscale si riferisce a una connessione che stabilisce obblighi fiscali in uno stato. Per i lavoratori remoti, vivere in uno stato diverso da quello del datore di lavoro può creare ulteriori obblighi di dichiarazione fiscale statale.